“年纪轻轻,猫狗双全”成了这届年轻人定义人生赢家的一大标准。

自己可以省吃俭用,猫主子和狗主子们却必须过上舒适奢侈的生活。铲史官们可以不在双十二给自己买件羽绒服,却不会忘了给宠物添置冬装,顺便再下单一些口粮。

中国宠物经济市场火热。2019年,国内宠物市场规模迈入2000亿元大关。预计2024年,中国将有4.455亿只宠物,市场规模达4495亿元。

围绕宠物衍生出的产品和服务越来越丰富,养宠人也在丰富的供给之下,开启“氪金式养宠”之路。凭借强大的消费能力,将中国最大的宠物垂直电商平台波奇网(NYSE:BQ)送上资本市场。

9月8日,波奇网在美递交招股书,在纽交所募资1.15亿美元上市。其坐拥2300万用户,曾是众多资本大佬光环加持的明星公司,投资者中不乏高盛集团、招商银行等身影。

A股市场中两家主要的宠物用品公司,中宠股份(002891.SZ)、佩蒂股份(300673.SZ)也一直受到投资者的密切关注。

中宠股份股价表现 来源:东方财富

“氪金式养宠”更像是中国宠物市场的开端而不是高潮。不对标美国来看,我国宠物数量仍处于较低水平,也暂未出现像Chewy(NYSE:CHWY)、PetSmart这样的全球性品牌。

但可以明确的是,千亿级市场的诱惑下,以波奇网、中宠股份、佩蒂股份为代表的中国企业们,已经在摩拳擦掌。

01、千亿级消费市场

宠物消费市场规模的稳速提升,其本质是由需求决定的。

在不同的时代背景下,行业能否做大更值得思考。90年代,人们关心的重点是如何解决温饱问题,改善生活状况,此时的宠物行业基本没有机会。

随着城市化进程的加快,人们的需求从生理上升到情感归属,宠物市场不再局限于宠物食品,向全产业链延伸,包括上下游产品、服务和商业活动,宠物经济被形象地称为“它经济”。

进入2000年以后,中国宠物市场规模开始显著增长。《2019年中国宠物行业白皮书》显示,2010-2019十年间,我国城镇宠物行业市场规模逐年提升,年复合增速达到34.55%。

至2019年,中国养宠家庭数量为9978万户,市场规模达到2024亿元,同比增长近两成。其中,人均单只宠物犬年消费为6082元;人均单只宠物猫年消费金额也高达4755元。

宠物消费市场规模的稳速提升,其本质是由需求决定的。

随着经济发展和自我意识的提升,我国越来越多的年轻人不愿走入婚姻,2018年中国单身成年人口已经超过2亿,独居成年人口超过7700万,第四次单身潮趋势已经显现。

随着单身潮出现的,就是晚婚和少子化,生活在快节奏社会中的年轻人更容易产生孤独情绪。而宠物产业就是孤独经济中很重要的一环。

少子化也在加剧着老龄化。国家卫计委预测,到2020年,我国60岁及以上老年人口将达2.55亿左右,约占总人口的17.8%,到2030年中国空巢老人或超2亿。

老人和单身青年有着相似的特点,情感陪伴需求更为强烈,这也意味着未来将有更多的老人加入到“养宠大军”,推动银发族的宠物经济快速发展。

据说,高瓴资本的宠物布局源于数年前的一场主题为“中国社会老龄化”的研讨会,张磊联想到老龄化或加速宠物行业的发展,自此开始起了高瓴狂奔式的宠物布局之路。

2016年-2018年,张磊砸下至少十亿美金,投100多家宠物企业,并向瑞鹏集团注入巨资,最终在宠物医疗领域形成了头部企业。

银发族的宠物经济有多大?在宠物经济最发达的美国,人口老龄化是推动宠物市场繁荣最主要的因素之一。

目前,美国拥有宠物的家庭数量达到8460万户,家庭渗透率高达70%,45岁以上占养宠人群近50%。美国每年在宠物相关服务上的花费已达54.1亿美元,宠物用品及非处方药的花费达142.8亿美元。

从美国宠物电商品牌Chewy的股价可以窥得一二。Chewy自上市以来股价一路走高,最高涨幅超过一倍,业绩的增速同样十分强劲,市值超过320亿美元(约合人民币2100亿元以上)。

chewy股价表现 来源:东方财富

而另一个老龄化更加严重的国家日本,目前是亚洲最大的宠物饲养和消费国家,家庭养宠比例达到28%,2018年日本宠物市场规模在1.54万亿日元左右。其中,仅55岁以上中老年人,每年在宠物上花费就达700亿人民币。

回看中国过去二十余年,不断变化的人口和社会结构,收入水平的提高和单身/老龄化比例的提高,我们可以推断,未来国内宠物市场依然有较大的增长空间,且中国宠物市场消费同样存在消费升级,也会促进宠物市场规模的扩张。

中国的人口是美国的四倍,但宠物保有量仅是美国的四分之三,市场渗透率不足10%。在千亿美元级的美国宠物市场,诞生了PetSmart和chewy这样的行业巨头。而在中国宠物市场,与之媲美的世界级企业,可能才刚刚成长。

02、新玩家跑步进场

宠物行业发展势头向好,不少企业跨足宠物领域试图分一杯羹,亦为大势所趋。

“以前养儿子叫狗子,现在养狗子叫儿子。”玩笑话背后是“宠物人性化”趋势愈发明显——宠物被赋予了“人”的属性,成为家庭中的一员。

“铲屎官”们心甘情愿掏空自己的钱包,最刚需、高频的消费当属猫粮狗粮。

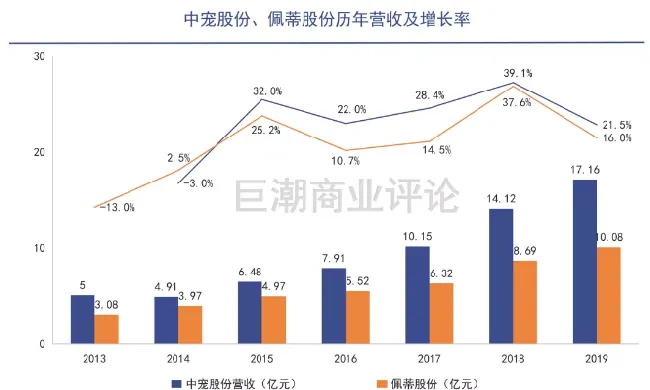

目前,国内A股市场上的宠物食品概念股共有两只,一是中宠股份,一是佩蒂股份。

这两大公司的业绩主要靠外销来拉动,以ODM(即贴牌生产)为主,部分自主品牌销售为辅。

随着国内宠物食品消费市场的升温,中宠股份、佩蒂股份逐渐加大国内市场布局,相关收入也在逐年增加。

2019年年报显示,中宠股份、佩蒂股份国内市场的销售收入分别为17.16亿元、10.08亿元,同比增长21.5%、16.0%。

根据最新发布的前三季度财报,这两家公司不仅“营利双增”,净利润更是同比翻了一番。

宠物经济的日渐升温,也吸引了新玩家跑步进场。

2020年4月2日,三只松鼠曾发布公告称,拟使用自有资金4225.62万元投资设立4家全资子公司,其中就包括“安徽养了个毛孩宠物食品有限公司”,拟以新的子品牌形式试水宠物食品市场。

同在国内A股上市的休闲食品公司的来伊份,早在去年底已通过旗下公司以自有资金1000万元参投宠物基金,重点关注宠物食品、用品、宠物连锁零售等相关行业,积极布局宠物消费产业链。

远在日本的永旺集团,入局宠物行业已有时日。旗下的永旺宠物是本土最大的宠物用品连锁品牌,拥有宠物活体、商品、美容、寄养、行为教养等一站式综合店铺184家,动物医院53家。

不难看出,不少企业纷纷跨足这个领域试图分一杯羹。近年来,阿里、美团和京东三大巨头集中在宠物服务行业发力。

饿了么发布的《2020宠物外卖报告》显示,90后用户已经成为最大的“宠物外卖”消费群体,宠物相关外卖的订单正在飞速增长。过去一年,饿了么宠物外卖订单增长135%,用户平均一单消费125元,远高于餐饮外卖的客单价格。

目前,饿了么上宠物商品、服务超过3000种。猫粮、犬粮、猫砂、罐头、零食等商品的销售增长都超过100%。

在京东到家,宠物业务已经成为其全渠道战略重要的一环。自上线以来,其宠物业务已经覆盖宠物食品、宠物玩具、宠物健康、宠物洗护等多个品类的商品。

火热的宠物市场,少不了资本的加入。仅2018年就有30多起融资事件,融资总额超过15亿元,高瓴资本、纪源资本、IDG资本、天图资本等知名投资机构先后进场。

其中,高瓴资本最为积极,布局赛道众多,先后投资了芭比堂、宠物家、爱诺、龟与熊猫、瑞鹏集团等宠物品牌。

到2019年,国内宠物行业融资事件有41起,累计吸金规模超过42亿元。

在资本的加持下,国内新兴宠物企业线上线下全面开花,还诞生了如pidan、小佩等几个智能宠物品牌。

资本追捧,最重要的是看到了宠物经济蕴藏的增长空间。2019年我国家庭城镇养宠率仅为23%,日本2018年家庭养宠率为38%,对标日本,我国城镇家庭养宠率具有较大的渗透空间。

03、细分板块价值不一

宠物食品行业最近的增长最为强劲,提供了最直接和最具吸引力的投资机会。

在中国国民经济消费升级的背景下,宠物经济也正在经历消费升级,宠物的衣食住行向精细化方向发展,每一个环节都被看作是一个机会。

如果从投资角度看,可以将宠物消费拆分成四部分:宠物服务、宠物医疗、宠物用品、宠物食品。观察每个板块的市场表现,可以窥探到其不同的投资价值。

我国的宠物服务仍处于早期发展阶段,需求也主要集中在常规服务领域,当前宠物服务仅占宠物市场份额的25%。在较成熟市场,这一比例占到35%至50%。

随着饲养者消费理念的不断成熟,服务板块在未来或许会有机会自一线城市起飞,但目前并没有太多迹象。

宠物医疗产业是仅次于宠物食品的第二大核心产业,也被养宠人称为“特刚需”。

宠物医疗在宠物服务板块占比最高(60%至70%)。随着国内企业进入市场,以及市场认知度和渗透程度的提升,宠物医疗市场开始实现增长。

2019年宠物医院市场规模约202亿元,2022年将达到299亿元,未来三年符合增长率约为13.9%。

然而,我国的宠物医疗仍然是一个高度分散的市场,独立诊所约占总门店数的90%。高瓴旗下新瑞鹏和瑞派则是收购了70%的连锁诊所,他们占据了大部分更具价值和更高质量的门店。

巨头整合后,行业开始呈现出较为明显的规范化趋势,连锁经营将成为我国宠物医疗行业主要发展趋势。不符合规定的小型宠物医院,在未来被淘汰的几率较大。

新入场的竞争者,很难短期内复制这一战略,并建立规模相当的平台,除非有投资者愿意进行一系列密集的独立连锁企业收购,这将是件非常复杂艰难的事情。

宠物用品则是宠物市场中竞争格局最为混乱的板块,国内宠物用品市场分散着上千个独立品牌和制造商,而头部企业只占不到1%的市场份额,为吸引投资带来不小挑战。

另外,随着人类智能化的发展,宠物用品智能化将会是一个趋势,在这一领域,创业企业“小佩宠物”做了很多尝试。

相比以上三个部分,食品被看作宠物行业第一刚需市场,包含三大领域,主粮、零食和营养品。

上世纪九十年代至本世纪初,玛氏、皇家等国外宠物行业巨头进入中国,凭借成熟的品牌形象吸引了大部分消费者,在我国宠物食品行业——特别是高端产品中占据主导地位。

2010年后,依托于互联网的逐步兴盛,疯狂的小狗、伯纳天纯、麦富迪等国产品牌凭借线上电商渠道开始发力,市场份额连年提升,开始挤压国际品牌市场份额。

2010-2019年十年间,我国宠物食品行业市场规模年复合增速达24.16%,到2019年国内市场规模达到700亿元级别。但宠物食品行业CR10仅达到31.10%,龙头玛氏在国内终端市场份额仅占11.40%,由此可见,垄断格局远未形成,新兴的国产品牌均有机会进行追赶。

可以预见的是,国内相关创业企业仍会不断涌现,各类投资、并购活跃。宠物消费的各个细分赛道,在未来十年将保持高度活跃状态,为企业和投资者创造更多新的机会。

04、写在最后

和多数消费不同的是,宠物消费是一种情感消费,具有长周期性、逆周期性,其增长相比很多行业更加高速、稳定。

当城市的生活节奏越来越快,人们的情感需求就会愈加强烈。需求端,主人与宠物之间的关系越紧密,就会产生越多的购买行为;供给端,产业链逐渐成熟让产品更加丰富,也会促进更多消费。

治愈了人们的宠物,所带来的“钱景”,也会成就更多创业者和投资者。