随着中国的经济发展强大,越来越多的人养起了宠物,中国宠物市场也呈疯狂增长的趋势。近日,中泰证券发布研报《黄金时代,渠道取胜——宠物食品行业深度报告》。中泰证券认为,随着宠物行业的高速增长,宠物行业下一个增长爆发期来自实际养宠人群+有效支付能力双重驱动的加速发展。而这两点也是宠物食品行业发展的核心驱动力。

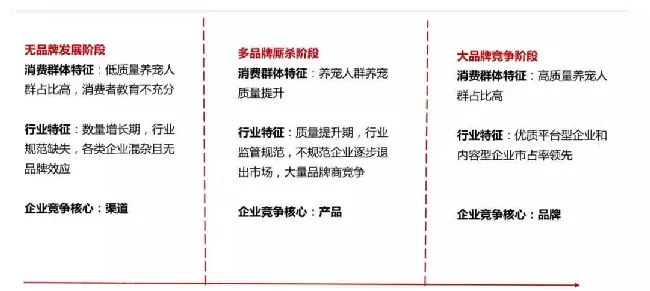

在行业发展过程中,市场依次经历无品牌竞争阶段——多品牌竞争阶段——平台型企业成为龙头——内容型企业崛起四个阶段,其中渠道、产品和品牌是分别是无品牌阶段、多品牌阶段及大品牌竞争阶段的核心竞争力。

从发展阶段来看,目前国内市场处于无品牌竞争阶段,渠道能力是当前阶段企业制胜的关键。未来进入多品牌厮杀和大品牌竞争阶段后,产品力过硬的企业有望实现长足发展。

以下为报告内容梳理,不代表“动物资料网”观点:

行业发展三段论:

实际养宠人群增加+有效支付能力提升是核心

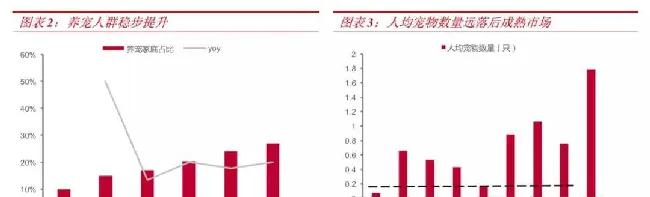

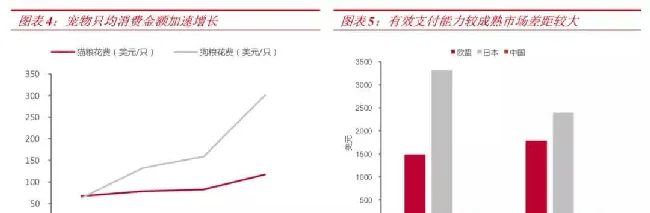

国内宠物食品行业近10年实现快速发展,复合年均增长率在20%以上。中泰证券将行业核心驱动因素拆分为实际养宠人群增加(即购买宠物食品喂养的人群)和有效支付能力提升(即实际为宠物支付的金额)。对标成熟市场可以看出,目前国内人均养宠量和消费额仍有较大空间。

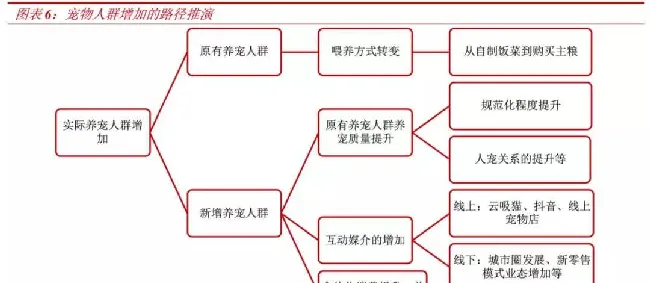

实际养宠人群增长是驱动规模提升的核心因素之一。实际养宠人群的增加涵盖两个部分:

(1)从无效到有效。即喂养方式从自制饭菜到购买商品粮的转变,这部分增量来自于商品粮在原有实际养宠人群中渗透率的提升;

(2)新增实际养宠人群,即从不养宠物到养宠物,并购买商品粮喂养。中泰证券认为第二部分新增实际养宠人群是未来5年内行业推动行业发展的关键。

其中,养宠质量的提升、互动媒介的完善以及个体化消费提升是实际养宠人群增长的充分条件,而老龄化人口增长、单身比例增加等只是必要条件。

有效支付能力提升是驱动规模增长的另一关键因素。其中有效支付能力的提升受需求和供给两方面影响。

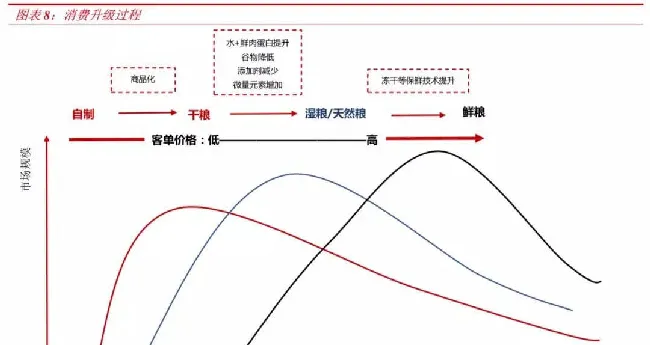

需求方面,养宠质量的提升推动消费需求不断升级。从成熟市场的发展历程看,宠物食品消费经历了从最初的自制饭菜到干粮再到湿粮、天然粮的发展过程,消费需求提升的核心原因在于宠物喂养质量的提升和优化。

实际养宠人群增加和有效支付能力的提升作用强度的差异,据此可将国内宠物食品行业发展分成三个阶段。

第一个阶段是数量增长期,核心驱动因素在于喂养方式的转变推动实际养宠人群增加。在行业发展的初期,原有养宠人群的喂养模式主要使用自制饭菜/剩饭剩菜,商品粮在这部分人群中渗透率的提升推动了宠物行业的快速发展。

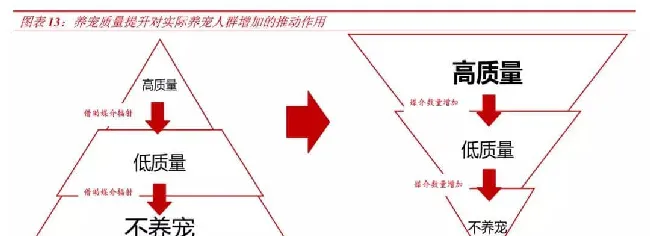

此时行业过渡至第二个阶段——质量提升期。在质量提升初期,新增宠物数量并不会出现大幅增加,核心的原因在于大家对于养宠的认知和了解不足,同时低质量的养宠人群占比高导致示范引导效果差。但是随着养宠质量的提升和互动媒介的完善,高质量实际养宠人群不断提升,并开始吸引更多未实际养宠人群对宠物产生兴趣。

其中养宠质量的提升表现在养宠规的规范性提升、宠物与养宠人群关系的增进等各个方面,养宠质量的提升除了能够影响更多人养宠之外,也同样能带动有效支付能力的提升。因此,中泰证券认为养宠质量的提升对于后续行业的发展具有重要的意义。

质量提升期末,实际养宠人群的饲养质量和辐射能力显著提升,带动新增实际养宠人群和有效支付能力共同提升,宠物行业会开始新一轮加速发展。在第三阶段——加速发展期,新增养宠数量+有效支付能力提升共同发力,推动规模加速提升。

成熟市场回溯:

行业核心驱动因素引导优质企业成长

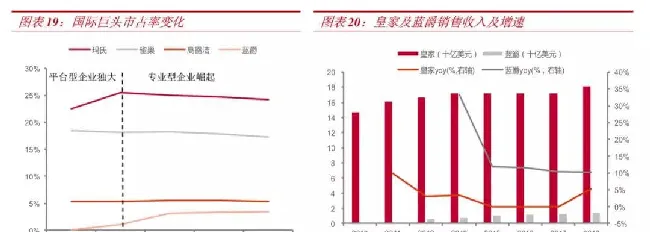

在行业发展过程中,实际养宠人群的提升和有效支付能力提升两大核心驱动因素引导行业规模快速增长。回溯成熟市场发展路径不难看出,在行业发展的不同阶段,不同的核心驱动因素引导优质企业发展战略分化。养宠人群提升引导产品覆盖范围全面的平台型企业快速发展;有效支付能力提升催生专注高端产品的内容型企业。

平台型企业通常具有丰富的产品线能够满足多元化的消费需求和不同市场的消费人群,通过多品牌策略提升产品辨识度,销售渠道广泛。内容型企业产品专注高端市场,通过单品牌策略强化品牌定位,同时专注高端渠道的铺设。

行业巨头玛氏是典型的平台型企业,其核心的战略在于满足实际养宠人群多样化的产品需求,核心的优势在于丰富的产品线和渠道拓展能力。

产品品类方面,玛氏的主要产品集中在中端商品粮部分,同时兼顾高端;产品品类几乎涉及各个品种。在渠道拓展方面,全球各个国家基本均有布局且市占率几乎都能够达到15%以上的水平,特别在新兴市场的产品市占率非常高。

在品牌策略上,平台型公司通常采取多品牌战略去对应丰富的产品品类。以玛氏为例,公司宠物板块拥有几十个品牌,用于标识不同领域和类别的产品,提升辨识度。皇家、宝路等在相应细分市场的市占率都占据领先定位。

内容型企业的发展主要由消费升级推动。与平台型企业不同,内容型企业核心竞争力在于产品品质。内容型企业的产品只满足有效支付能力提升过程中高端市场的消费需求。以天然粮行业龙头蓝馔为例,2014年至今,受益于欧美成熟市场有效支付能力提升,高端天然粮需求快速提升,蓝馔在4-5年的时间里实现市占率的快速提升,一跃成为全球第5大宠物食品企业。

与平台型企业品牌策略不同,内容型企业专注于高端市场,产品品类相对单一。品牌策略方面,更多的是采用单品牌策略提高产品的知名度,不断强化品牌定位;渠道方面,渠道铺设集中在大城市高端超商、专业化宠物医院等;此外在服务方面,内容型企业的服务重点在于持续进行消费者教育,以提升消费者的养宠质量和有效支付能力。

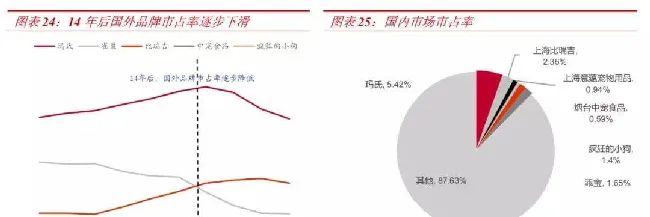

当前国内企业核心竞争力推演:渠道是关键

国内宠物行业从20世纪90年代开始起步,国外品牌率先进入国内商品粮市场并占据重要地位。2010年左右,国内宠物食品品牌大幅增加,国际品牌的市占率从2014年开始持续下滑,到2017年,以比瑞吉、乖宝、疯狂小狗等为代表的国产品牌市占率持续提升,国产品牌替代国际品牌成为国内宠物食品市场的主流。

根据目前国内企业显现的初步特征,大致可将企业(品牌)分为四类:

(1)不规范企业:这类企业是行业早期发展起来的一批公司,团队管理比较混乱,最初凭借低价优势在低端市场快速拓展,但是由于质量的问题,这部分会逐步被取缔;

(2)尝试多品牌企业:以中宠、乖宝、疯狂小狗为代表。公司高、中、低端市场各个品类均有涉及,在产品和渠道建设方面没有明确的侧重点;

(3)专注内容型企业:以伯纳天纯为代表的天然粮生产企业,这类公司产品定位高端,只做天然粮一个品类,增长来自于消费升级过程中,高端产品渗透率的提升;

(4)渠道建设型企业:凭借优秀的渠道能力和高性价比的产品实现销量快速提升。

从目前企业的分类不难看出,目前国内宠物食品行业发展水平较低,企业呈现的战略普遍不够聚焦和清晰。

参照成熟市场发展路径,中泰证券认为国内市场目前仍旧以低质量养宠人群为主,行业生产厂商混杂,同时行业规范仍未形成,因此目前企业仍旧处于无品牌发展阶段。

这一阶段行业内混杂了大量不规范企业产品、走私产品,由于养宠人群养宠质量较低,因此品牌和产品壁垒不强,在这个阶段渠道的铺设是实现公司销售提升的关键。

随着行业标准的建立和养宠质量的提升,不规范企业在未来3年有望被逐步取缔,产品质量过硬的企业将进入厮杀阶段。在这个阶段,优质平台型企业和内容型企业分别凭借高性价产品和高端产品脱颖而出,进入大品牌竞争阶段。

相对于成熟市场不同阶段依次过渡的发展过程,中泰证券认为国内市场不同阶段的迭代速度将更快,同时平台型和内容型企业有望并行崛起。