一、宠物行业概述

(一)中国有多少宠物?

1.根据宠物食品消费量测算

2017年我国“真正吃宠物主粮的宠物”约3100万只,其中狗2000万只,猫1100万只。根据《中国宠物白皮书》的数据,2017年我国宠物数量约为8746万;而根据欧睿国际的数据,我国宠物数量达到了1.53亿只,现有的数据存在明显的差异。另一方面,即使以9000万计算,假设这些宠物都吃专业的宠物食品那么市场规模远不是当前的数量级,这从一个侧面说明目前我国宠物食品渗透率低。基于此,我们认为当前阶段相比宠物总数,真正吃主粮的宠物数量更重要,因此我们尝试通过宠物食品消费量反推宠物数量。

从宠物食品消费量入手,推测我国的宠物数量。2017年农业农村部统计规模以上宠物饲料产量120万吨,其中狗粮90万吨,猫粮30万吨。由于主粮出口和进口比例小,我们假定上述数据即为国内宠物消费量。至于宠物的平均消费量,我们则参考日本的数据进行推测。

猫的食量:由于猫的食量差异较小,我们选择日本过去5年宠物猫消费量的平均值作为我国宠物猫的消费量,约为27吨/千只。

狗的食量:与猫不同,不同体型的狗食量差别较大。参考欧睿国际的数据,2017年我国大中小型犬的比例约为50∶30∶20,日本约为83∶12∶5,参考日本历史上狗粮消费量,基于两国宠物犬构成差异,计算出我国宠物犬消费量约为45吨/千只。

如前文所述,“3100万”所代表的就是完全吃宠物粮的宠物数量。基于此我们定义“有效宠物数量=猫狗数量×主粮渗透率”,“有效宠物数量”的增长来自两方面,即猫狗数量的实际增长和主粮渗透率的提升。

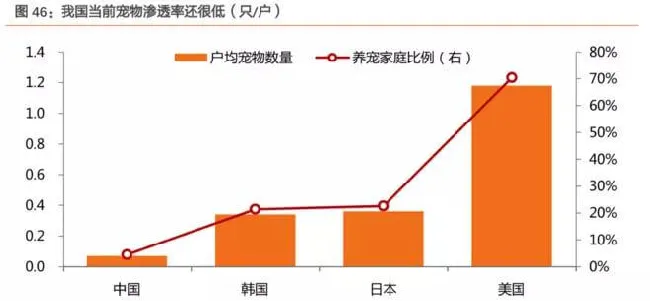

2.户均宠物数量0.07只宠物渗透率低

目前我国家庭总数约为4.6亿户,以有效宠物数量3100万计算,户均养宠数量约为0.07只。考虑到很多养宠家庭不单只养一只宠物,我国当前的养宠家庭占比约为4%~5%,与美国日本等成熟国家存在很大的差距。

3.与国外比较

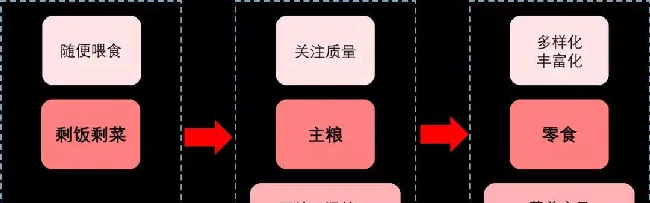

目前在日本85.1%的宠物犬和91.8%的宠物猫使用干粮,而喂剩菜剩饭的比例分别为7.2%和4.5%。

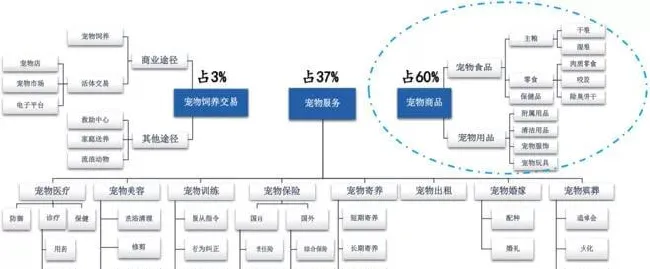

(二)宠物经济的产业链

宠物饲养交易、宠物商品、宠物服务构成宠物行业完整产业链,宠物是指出于陪伴、娱乐等非经济目的而喂养的动物,宠物行业是涉及宠物衣食住行等方方面面的子行业的总称。以终端价格口径统计大约1000亿元市场规模,主要分为宠物饲养交易(约30亿元)、宠物商品(约600亿元)、和宠物服务(370亿元)。宠物商品主要包括宠物主粮、宠物零食和宠物用品玩具等;宠物服务主要包括宠物医疗、美容训练、婚嫁丧葬等。

宠物商品中的食品和宠物服务中的医疗美容和训练产业价值度最高、最先受益,为最具有结构性机会的子行业。

国内宠物商品超百亿规模,增速较快,发展空间大。国内宠物行业相对发达国家起步较晚,规模较小。2017年,国内宠物商品以完税价格口径统计27亿美元(175亿人民币与终端价大概差3到5倍),相较于全球1098亿美元,占比仅2%。而美国占比近30%,有巨大提升空间。

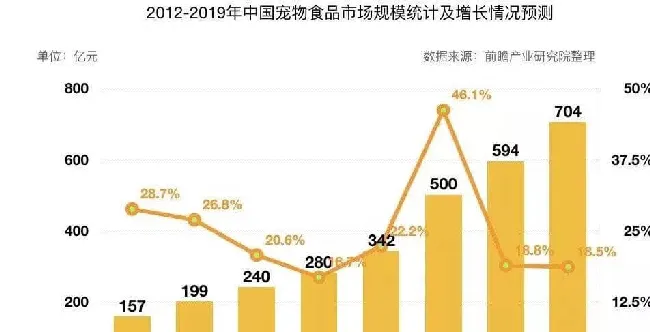

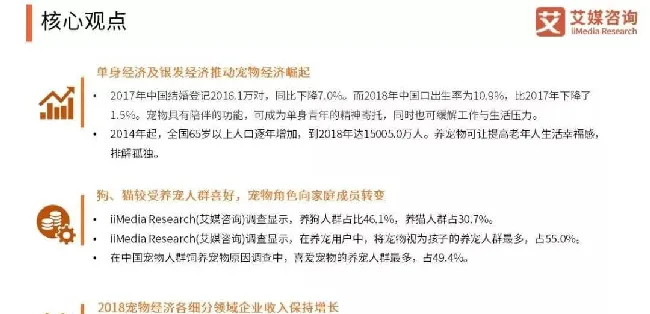

随着国内空巢老人和空巢青年的增多、人均收入水平的提高,国内宠物食品渗透率提升和单只宠物消费水平不断提高,宠物行业规模高速增长,国内宠物商品行业近5年复合增速17%,远超全球复合增速1%。在当前规模较小而增速较快的大环境下,国内宠物行业具有较好的发展前景。

(三)宠物食品行业空间巨大

有效宠物数量=猫狗数量×主粮渗透率

宠物食品行业规模=宠物数量×宠物食品渗透率×单只宠物消费金额=有效宠物数量×单只宠物消费金额

中国宠物经济还处于初级阶段,市场潜力巨大。作为目前养宠主力的80/90后,将成为推动行业发展的持久动力。

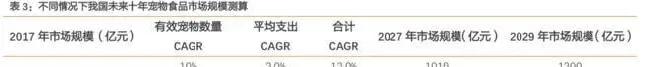

未来十年我国宠物食品行业规模将超1300亿元。2017年规模以上宠物饲料产量约120万吨,以每吨1万元的出厂价格以及平均1倍的加价率进行计算,干粮市场规模约240亿元。假设干粮在当前宠物食品中的份额为80%,那么我国宠物食品市场规模约300亿元(按终端市场规模算)。假设不同情境下,有效宠物数量的CAGR为10%/12%/14%(预计2017-2037复合增长率10%),单只宠物平均支出的CAGR为3%/3.5%/4%(过去十年日本单只宠物平均消费支出的复合增长率约为3%),那么到2027年我国宠物食品市场规模将达到千亿级。

(四)从资本市场的角度看宠物食品行业

从资本市场的角度看,长期而言,随着我国有效宠物数量以及单只宠物消费金额的长久提升,宠物食品和宠物服务行业会是诞生大牛股的好赛道。

二、佩蒂股份

(一)公司业务

A股唯二的两家宠物食品公司之一。先看业务情况:公司是国内较早专业从事营养保健型、功能型宠物食品研发、生产和销售的高新技术企业,报告期内主要产品有畜皮咬胶、植物咬胶、营养肉质零食、可食用鸟食及小动物玩具、烘焙饼干等。

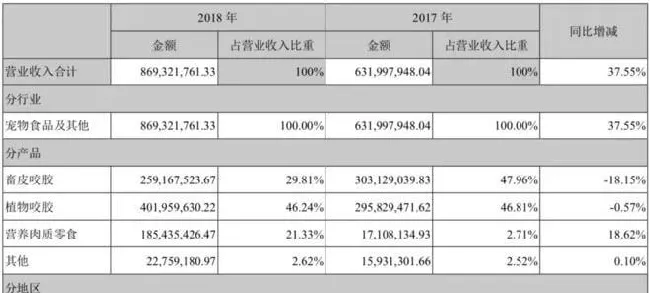

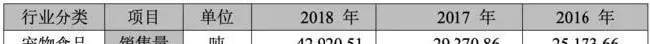

2018年营业收入如下:

国内市场业务方面,在国内市场主要通过线上电商和线下专业渠道等方式销售自有品牌产品,并代理国际知名品牌宠物产品进入国内市场,形成了丰富的宠物产品业务内容。

(二)经营模式

1.采购

公司生产所需主要原材料为生牛皮、鸡肉淀粉等。生牛皮是公司生产畜皮咬胶的主要原材料。根据生产工序和原材料的不同,公司畜皮咬胶产品分为发泡类畜皮咬胶和非发泡类畜皮咬胶。发泡类畜皮咬胶主要原材料为湿牛皮,非发泡类畜皮咬胶主要原材料为干牛皮。

2.生产

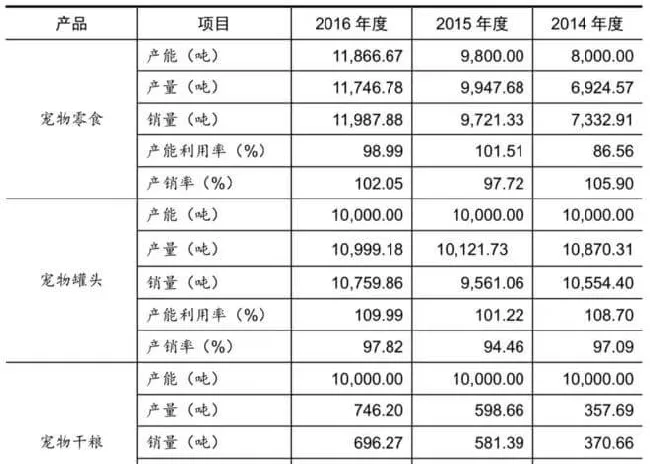

公司采用“以销定产”的模式来组织生产,生产制造部负责具体生产工作。公司产能如下:

3.销售

公司市场销售部负责产品营销与市场推广,公司的产品销售以出口为主,辅以少量国内销售。目前产品主要出口到美国、欧盟、加拿大等国家和地区,客户以宠物产品品牌商、零售超市、宠物产品专卖店为主。

(1)国外市场销售

在国外市场公司,产品出口以ODM(Original Design Manufacture,原始设计制造商)为主,辅以部分自主品牌(OBM)销售。

在欧美等发达国家和地区,宠物食品市场发展较为成熟,一些大型品牌商已树立了牢固的品牌形象,并占据了大部分市场份额。而新进品牌的营销成本和风险相对较高,因此公司国外市场销售主要采用ODM模式。公司海外客户大部分为国际知名宠物产品品牌商,生产的产品直接销售给这些品牌商,再由品牌商通过零售超市、宠物产品专卖店等渠道出售给最终消费者。

除品牌商外,公司与沃尔玛等大型零售超市亦建立了良好的合作关系,通过沃尔玛的供应商体系审核,直接对美国沃尔玛和加拿大沃尔玛供货;此外,公司还与宠物产品连锁专卖店PetSmart建立了良好的合作关系。在努力扩大ODM产品市场占有率的同时,公司非常重视自主品牌在海外市场的拓展。目前公司的自主品牌产品已在加拿大沃尔玛等零售超市销售,使用“PEIDI”“MEATYWAY”等品牌。

(2)国内市场销售

在国内市场,公司产品销售主要通过宠物实体店、电商平台开展,销售自主品牌产品及经授权的外国品牌产品。公司在天猫京东等电商平台开设线上旗舰店或专营店,与E宠商城、网易严选等电商签订合作协议,直接向其供货。线下销售方面,公司与全国主要省市的区域代理商或批发商合作,通过区域网络辐射各终端门店。

(三)财务分析

1.营业收入端

先来看历年的财务成绩单。2016至2019三年间,营业收入从5.51亿元增长至10.62亿元,累计增长92.74%;净利润从8036万元增长至14333万元,累计增长78.36%,成长属性明显。

我们更细致地分季度看其历史业绩发生其业绩增长有很大的变动上市以来的业绩分成三个阶段:

阶段1:2014-2017年,公司营收以中低增速稳健增长,按季增速在4%~15%之间,公司营收从39650万元增长到63199万元。具体而言:畜皮咬胶产品收入从2.92万元基本持平至3.03亿元,植物咬胶从8136万元增长至2.95亿元,营养肉质零食从1137万元增长至3304万元。

阶段2:2018年全年,公司应收爆发式高速增长,按季增速在37%~50%之间。2018年的业绩增长来自于植物咬胶以及营养肉质零食的快速增长,畜皮咬胶产品营收小幅下滑。

翻阅2018年年报可以看到:

公司主营业务规模持续扩大

报告期内,公司依据既定目标和经营计划,进一步发挥竞争优势,加强市场开发力度,优化产品结构。在增加现有客户订单的同时,努力发展新市场、新客户,同时新产品出货量和比重均进一步上升。

海外生产基地进入收获期

报告期内,公司在越南设立的生产基地越南好嚼和越南巴啦啦运营效率大幅提升,供货能力进一步增加,规模效应进一步显现,成本管控效果明显。在营业收入实现较大幅度增长的同时,毛利率继续保持在较高水平。

公司2018年年报中写道:报告期内公司主要进行以下几个方面的工作:

募投项目及海外生产基地建设情况

(1)报告期内,募投项目“年产3,000吨畜皮咬胶生产线技改项目”建成并达到使用条件。

(2)持续推进海外基地建设及拓展升级。

报告期内,公司深程度地积极参与“一带一路”建设坚定实施“走出去”的国际化战略,继续加强海外生产基地建设。

报告期内公司主要海外项目情况如下:

——越南巴啦啦宠物食品项目一期建成投产,全资子公司越南好嚼出资346万美元收购越南德信,完善了在越南的业务布局。

——出资196万美元参股柬埔寨跨客,董事会决议出资300万美元投资设立全资子公司柬埔寨爵味(出资尚未完成),为未来在柬埔寨及东南亚的业务开展奠定基础。

——报告期内,公司向新西兰子公司北岛小镇增资,收购新西兰宠物食品企业BOPIndustries Limited已发行的100%股份,与公司正在建设的新西兰主粮形成协同,向全球市场提供高品质、多品类、差异化产品,为公司进军高端宠物食品市场奠定基础。

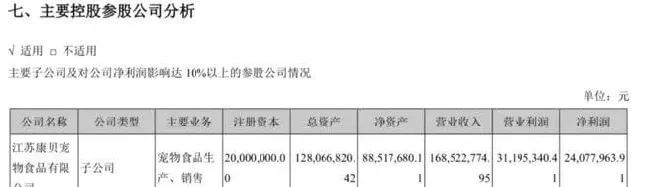

基于2018年年报中的信息,我们可以看到,越南好嚼有限公司当年实现营业收入2.49亿元,净利润6676万元,较2017年的净利润4453万元增长明显,是2018年佩蒂股份业绩增长的重要来源。而从产品结构上来判断,越南巴啦啦宠物食品应该生产植物咬胶以及营养肉质零食产品。从中国向越南的转移,应该是基于成本控制以及中美贸易摩擦下的国家化生产分散经营风险的考虑。

阶段3:2019年上半年公司营收增速大幅下滑至0附近。从产品结构来看,营养肉质零食产品快速增长,畜皮咬胶略有增长,由于客户调整库存等原因植物咬胶产品有一定下滑,下半年恢复后有望实现较大幅度的增长。

2.营业成本端

公司毛利率通常在30%~40%之间波动,2019年受原材料价格上涨以及中美贸易摩擦关税增加的影响,毛利率下滑至25%,后续随着鸡肉价格的见底以及贸易摩擦的影响减弱,公司毛利有望回升至30%以上。

公司三费:2018年之前稳定在15%左右,2018以来受国内营销费用增加的原因,三费增加至接近20%。

人民币汇率、费用、规模效应、鸡肉价格、猪肉皮、关税国内市场的营销费用投入,以上几大要素是公司成本的核心变量。

(四)经营分析

1.产品结构的调整

植物咬胶逐步取代畜皮咬胶植物咬胶,以及肉质零食是公司业绩增长的动力。

2.国外市场与国内市场

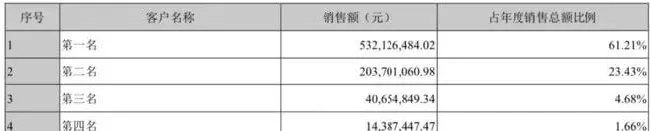

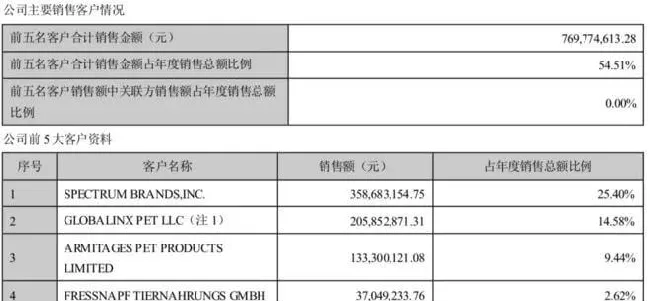

国外市场:公司产品出口以ODM为主,辅以部分自主品牌销售。下游客户公司客户大部分为国际知名宠物产品品牌商,如Spectrum Brands、Petmatrix等。过高的客户集中度是个不容忽视的风险,单个客户偶发性的库存调整会对公司业绩造成较大的影响。

同时作为ODM代工厂公司的核心竞争力在于完善的产业链制造能力保证品质控制成本。

国内市场:收入占比仍然很低,低基数下保持高速增长。国内市场收入明显落后于中宠股份(2018年佩蒂国内业绩6802万元中宠2.5亿元)。

(五)核心竞争力

——ODM生产经验以及与玛氏公司、雀巢、Spectrum Brands等知名宠物产品品牌商的良好关系

——海外生产基地与原材料供应渠道优势

——技术研发优势,公司的植物咬胶产品是公司的优质单品,具备一定的技术研发优势

(六)展望未来——未来3年增长无忧

1.展望2020年

年产2,500吨植物咬胶、500吨营养肉质零食生产线项目将于2019年12月31日达到预定可使用状态,将于2020年开始释放业绩。植物咬胶产能将由原来的5,000吨/年增加到技改后的7,500吨/年;营养肉质零食产能将由原来的400吨/年增加到技改后的900吨/年。

成本端的下滑。当前鸡肉价格处于高位,随着鸡肉价格的见底或者进一步回落,将对公司业绩有边际改善。

2.展望2023年

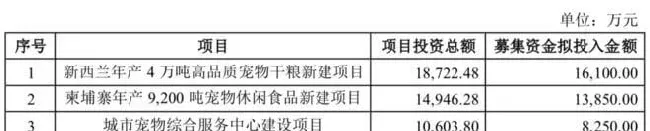

公司非公开发行于2019年8月获证监会受理,按照正常流程大概率将于2020年上半年完成发行。假设建造期为2~3年,以下项目将于2022-2023年投入使用。

新西兰年产4万吨高品质宠物干粮新建项目,预计投资金额18722.48万元,预计税后内部收益率为20.72%;柬埔寨年产9,200吨宠物休闲食品新建项目,预计投资金额14,946.28万元,税后内部收益率为16.90%;城市宠物综合服务中心项目本项目,预计投资金额10,603.80万元,税后内部收益率为16.50%。按照可行性报告的预测,本次项目投产后将增加税后净利润8154万元,较公司当前利润有明显增厚。

三、中宠股份

(一)公司业务

公司是一家全球宠物食品领域多元化品牌运营商,旗下有"Wanpy" "ZEAL®" "Dr.Hao" "King Kitty" "中宠" "Jerky Time" "Sea Kingdom" "脆脆香"以及"Happy100"等自主品牌,主要从事犬用及猫用宠物食品的研发、生产和销售。具体产品涵盖零食和主粮两大类。产品销往日本、美国、加拿大、德国、英国、法国、澳大利亚、俄罗斯、韩国等全球50多个国家和地区。

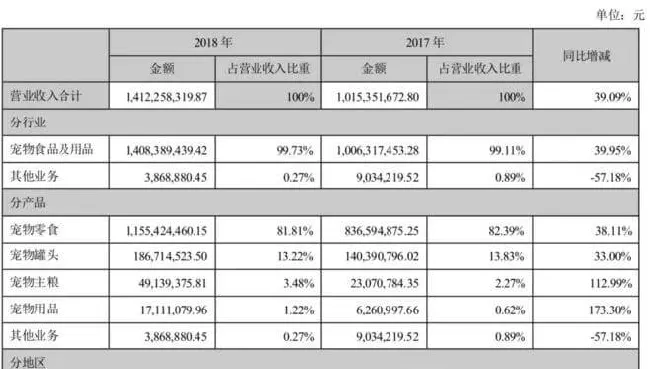

2018年营业收入如下:

(二)经营模式

总地来讲,中宠股份和佩蒂股份的经营模式相差不大。

(三)财务分析

1.营业收入端

公司无疑为成长股,营业收入自2013年从5.07亿营收增长至2018年的14.1亿,5年增长178%。

进一步看其分季度的营业收入,自上市以来营收稳定增长,分季度营收同比增长20%~40%之间,即便在2019年中美贸易摩擦愈演愈烈的背景下,依旧可以稳定增长。

2.营业成本分析

公司净利润远没有公司营业收入那么稳健。自2017年起,公司按季度的净利润增速逐步下滑至个位数,2018年净利润负增长。2016-2018年净利润分别为7842万元、8480万元、6153万元。

一边是营业收入的稳健增长,一边是净利润的负增长,原因何在?

(1)毛利率下滑:2018年毛利率23.28%2017年24.75%2016年26.90%。

(2)销售费用、研发费用增加:2016-2018年销售费用分别为5071万元、6754万元、1.40亿元;2016-2018年研发费用由281万元增长至4082万元。

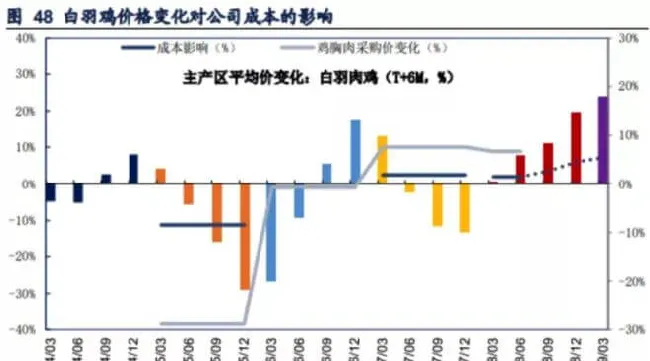

根据中宠股份披露的成本结构,近3年鸡胸肉、鸭胸肉和皮卷三大主要原材料占其总生产成本的44%(鸡胸肉影响最大),其他主要原材料占比22%。

中宠股份的采购周期为6个月。由下图可见,公司披露的鸡胸肉采购价变化和统计的白羽肉鸡6个月平均采购价变化趋势一致,且与成本影响也呈明显相关性。

但是,公司的出口产品售价却与单位成本变化无明显相关性,其结算价格的更大影响因素是汇率波动。比如2015-2017年上半年,美元兑人民币汇率总体呈上升趋势,尽管公司下调了部分产品对客户的美元报价,但由于公司出口产品的实际汇率持续上升,受此影响出口产品的人民币价格变动幅度较小。

(四)经营分析

1.产能情况——增长的源头

公司拥有12间宠物食品/用品加工厂,零食、湿粮和干粮的境内产能分别为8000吨、10,000吨和10,000吨;公司还在美国Jerky和加拿大Jerky部署了合计4,900吨零食产能。2015年以来,公司宠物食品一直处于满负荷生产状态,产销率超过95%,产能瓶颈严重。

2015-2018年1~6月,公司宠物湿粮销量分别为10,430.10吨、11,306.91吨、11,078.82 吨和5,561.54吨。扣除公司部分外购湿粮销售公司自产宠物湿粮的销量,分别为9,561.06吨、10,759.86吨、10,233.72吨和5,122.00吨。公司湿粮生产线的产能为1万吨/年,已处于满负荷生产状态——产能不足已经成为制约公司宠物湿粮销售增长的瓶颈。

年产3,800吨饼干、小钙骨、洁齿骨宠物食品项目于2018年2月达到可使用状态,并投入使用。根据公司《年产3,800吨饼干小钙骨洁齿骨宠物食品项目可行性研究报告》,该项目达产后正常生产年效益为1,155.54万元,投产第一年(2018年)产能达到60%,折合效益为693.32万元。按照实际生产时间计算,该项目应实现承诺效益635.54万元,实际累计实现效益270.68万元,达到承诺效益的42.59%,未达到效益的原因是产品生产初期,产能利用率未达到预期。

2018年,“年产5,000吨烘干宠物食品生产线扩建项目”项目投产后可新增公司零食产品产能,提升公司机械化程度以及产品交付能力;该项目达产后,正常生产年效益为3,281.60万元,投产第一年(2018年)产能达到60%,折合效益为1,968.96万元。按照实际生产时间计算该,项目应实现承诺效益328.16万元,实际累计实现效益364.95万元,达到承诺效益的111.21%,达到预期效益。

公司于2019年2月15日公开发行了1,942,400张可转换公司债券募集资金,净额183,504,257.00元。本次可转债募集资金用于建设“年产3万吨宠物湿粮项目”,本次可转换公司债券的顺利发行为公司下一步的发展提供了强而有力的保障。

2.下游客户情况

2014-2016年,中国出口至美国、欧洲、日本三地的宠物食品总额分别为60922、57949、57492万美元。假设美欧日宠物食品市场保持稳定,以3%增速增长,从中国进口的市场份额稳定不变。以2016年口径计算,佩蒂海外收入52972万元、中宠68217万元,中宠在中国宠物食品出口美欧日三地的市场份额大约为13.5%,则中宠和佩蒂两者合计占据23.5%的市场份额。假定中宠和佩蒂在代工厂这块的份额天花板为50%~70%,长期来看,估计两者海外业务还能有1~2倍的增长空间。更大的看点,是能否在国内市场占据一席之地了。

(五)核心竞争力

——ODM生产经验头部知名宠物产品品牌商的良好关系

——海外生产基地与原材料供应渠道优势

——国内市场销售目前阶段性领先

(六)展望未来

1.2019的业绩增长核心来自于产能扩张

2018年“年产5,000吨烘干宠物食品生产线扩建项目”项目,据估算2018年10月底才投入生产。2018年仅正式投产两个月,实现承诺效益364.95万元。2019年全年应当产生效益为1,968.96万元。

项目建设完成后,运营期内预计年均实现销售收入为46,736万元。达产后,年税后净利润为5,369万元,内部收益率为18.9%(税后),投资回收期为6.0年(税后、含建设期)。项目建设期一年,预计于2020年3月开始贡献业绩,2020年贡献4474万元。

2.长远来看

养宠渗透率和消费水平的提升,驱动宠物食品板块迎黄金窗口期。中宠股份作为国内产业链最完整企业,出口转内销潜力巨大。

本文部分内容来源:雪球

原作者:randomwalk1225

编辑:Colin

![平安“宠物保”宠物意外伤害险正式上市[附价格清单明细]](http://img2.dongwuziliao.com/file/img2/183w24tobt3wb32.webp)