通用磨坊(General Mills)宣布,将以80亿美元收购宠物食品公司Blue Buffalo,归入与哈根达斯同一个产品组合中。通用磨坊将以每股40美元、全现金的方式完成收购,价格比周四收盘价高出17.2%。

通用磨坊此举在于加强其在包装食品领域的竞争力——天然和有机产品的增长速度超过了主流品牌。这也将帮助该公司抵消包装食品行业的激烈竞争。

Blue Buffalo股价上涨17%至39.95美元。在过去的三年中,Blue Buffalo的复合年度净销售额增长了12%,2017财年销售额达到13亿美元。

宠物护理市场竞争激烈

通用磨坊是专注于宠物护理的消费产品巨头之一,这一行业仅在美国就有300亿美元的市场。

雀巢旗下Purina业务已经剥离了美国糖果业务等增长较慢的部分。

通用磨坊公司将为此次交易提供资金、手头现金和约10亿美元的股权。价格相当于Blue Buffalo 60天成交量加权平均价格的23%溢价。该交易已获得两家公司董事会的批准,但仍需由监管机构予以批准,预计于2018年年底完成交易。

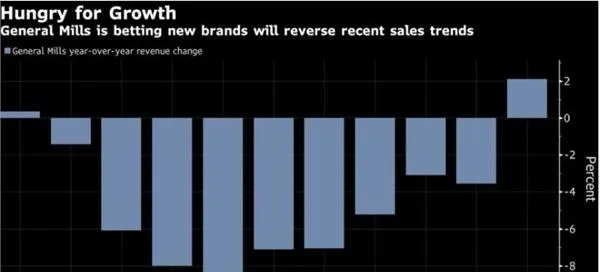

消费者近年来变得更青睐于天然健康食品,与其美国竞争对手一样,通用磨坊也一直在努力渡过长期的销售低迷。杂货价格战导致利润率下降,长期家庭主食流行度下降,这使情况变得复杂化。

通用磨坊过去三年都录得收入下降,谷物质量下滑,酸奶单位出现问题。去年走马上任的公司总裁Jeffrey Harmening压力骤增。

对Blue Buffalo而言,此次收购的价格无疑很具吸引力。

整合浪潮

随着食品行业遭遇增长瓶颈,整合的浪潮也扑面而来。

2017年,食品和饮料交易的平均倍数是Ebitda的17.7倍。根据Jagdale的估计,这比上年增长了36%,比2010年的平均值高出近50%。

彭博数据显示,去年全球食品行业的交易总额达到了1100亿美元。其中一半以上来自收购美国食品公司,比上一年增加了一倍多,达到近560亿美元。

该交易或将创下食品领域最高价的交易记录之一。

去年12月,金汤宝同意以约60亿美元收购Snyder's Lance。