前些日子,美国的玛氏公司宣布以每股93美元的价格收购VCA,包含债务在内的总金额高达91亿美元。VCA是美国一家提供宠物护理服务的公司,主要收入来源是旗下的宠物医院,截止至2016年9月的12个月内,该公司从铲屎官们的口袋里拿走了24亿美元。

于是我突然意识到,当我跟在“飘雨”后面勤恳地铲屎之时,有那么一帮人却是默默地跟在我后面铲黄金,江湖上称他们为“铲金客”...

公司的边牧“飘雨”

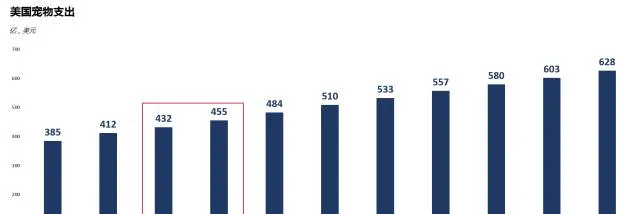

在宠物市场非常发达的美国,2016年宠物支出预计为628亿美元,过去10年的年均复合增长率约5.0%。

美国养狗和养猫的家庭是最多的,可想而知,他们也是铲屎界被收割得最惨的一群人。

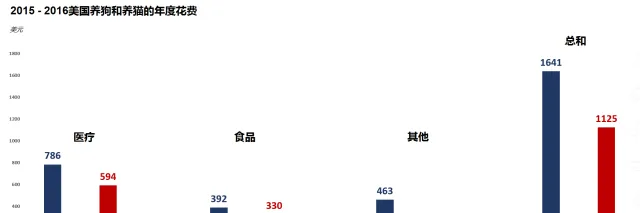

他们每年花费在狗和猫的支出如下:

其中占了大头的是医疗和食品,让我们来看看这些领域里的铲金客都是谁。

宠物医院

VCA的2015年收入:21亿美元(约150亿人民币)

铲金能力:★★★

截止至2016年9月,VCA(代码: WOOF)在美国43个州运营着776家宠物医院,其触手甚至还伸到了邻国加拿大的5个省。

正如前面数据所展示,太平洋彼岸的铲屎官们每年花在给狗狗医疗上的金额为786美元,占总支出的48%。但由于高度的专业性和严格的监管,宠物医院的发展反而是行业里面最缓慢的。

在还没有看VCA的财务数据之前,出于对医院暴利的偏见,我以为VCA的利润率是非常高的,然而事实上VCA过去10年的平均利润率约为9%,并不如宠物食品公司。

这是因为,专业性所附带的话语权被牢牢掌握在VCA聘请的4,700名医生手中,这一点从公司较低的毛利率即可看出,VCA做为服务型企业,大部分人工成本被摊入毛利的计算中。

所以在某种程度上,宠物医院沦为了一个场地和设备的提供商,铲金能力并不是最高端的。

宠物连锁店

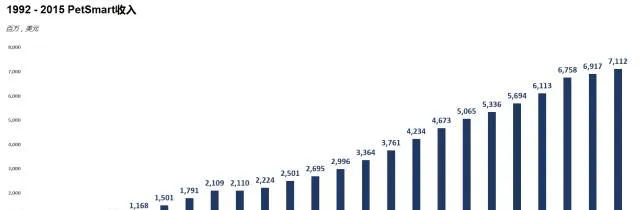

PetSmart的2015年收入:71亿美元(约500亿人民币)

铲金能力:★★★★

PetSmart(代码:PETM)成立于1986年,是美国最大的宠物连锁店,也是被中国宠物连锁店模仿得最多的一家公司。

截止至2016年9月,PetSmart拥有1,477家门店

早在90年代,公司就已经是行业的龙头大哥,主要是因为当时全美最畅销的两款宠物食品 - 希尔斯和爱慕思 - 只在宠物店内进行销售。然而好景不长,希尔斯开始在超市进行试探性的销售,爱慕思也被拥有强大商超渠道的宝洁收购,铲屎官们发现不必再专门跑去PetSmart购买贡品,于是公司的市场份额开始受到侵蚀。

作为应对,PetSmart决定提供普通商场做不到的服务,例如宠物美容、宠物看养和宠物医疗,而公司后来的持续增长也证明了这一举动是正确的。

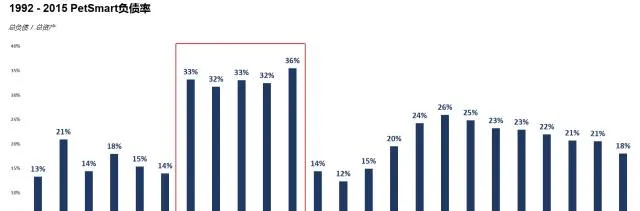

但是这个世界上并没有完美的商业策略,都必然有其弊端:更多的服务意味着更多的支出,而更多的支出往往意味着更高的负债。

只要能解决好扩张与负债之间的矛盾,自然会受到资本的青睐。在2014年,PetSmart被一个私募组成的财团收购,包含债务在内的总金额高达86亿美元。

宠物食品

玛氏宠物部门2015年收入:172亿美元(约1,200亿人民币)

铲金能力:★★★★★

文章开头提到的金主玛氏,是2016年美国第七大私人公司,同时也是全球最大的糖果和巧克力生产商之一,广为人知的德芙、M&M'S和士力架都是公司旗下品牌。

但低调的玛氏其实还是全球最大的宠物食品公司,早在1954年就开始销售狗罐头,目前来自宠物的收入为172亿美元。

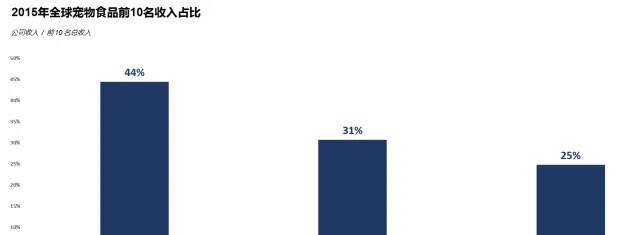

和婴幼儿奶粉类似,宠物食品具有很强的安全属性,品牌更换成本较高,且相比婴幼儿奶粉,宠物食品的产品周期更长。所以一旦形成品牌壁垒,就会拥有非常宽的护城河。

结果就是当行业到了中后期,只能通过不断地并购去获得市场份额,最终导致行业集中度变得非常高,例如玛氏一家就占了全球宠物食品前10名收入总和的44%,是当之无愧的铲金之王。

有没有机会?

在一系列的并购之后,美国宠物相关的股票其实已不多,剩下的是否有被收购的可能?

以PetSmart作为参考标准,公司被收购时的交易价值和EBITDA之间的比值为9.2倍。再看当前在美国上市的蓝爵宠物用品公司(代码: BUFF),是全球第六大的宠物食品公司。在不考虑债务的情况下,蓝爵的交易价值和EBITDA之比已经达到18倍,同时市盈率也高达33倍。

至于PetSmart为什么愿意出售一门还在增长的生意,我想是因为美国家庭拥有宠物的比例已经达到了65%,向上的空间并不多。

而在中国,拥有宠物的家庭比例还不到10%,显然拥有巨大的空间。但需要注意的是中美两国之间的差别,例如这些年模仿PetSmart的公司都还在坑里,没有一家起得来。就此现象我专门请教了公众号“大话铲屎”的CEO李玉茹,李总指出他们失败的原因是没有认识到PetSmart是时代的产物,生搬硬套是不行的。

说到“时代”二字,PetSmart发家的时间是90年代,而当年的美国并不像如今的中国一般电商林立,拥有丰富的渠道,这导致近些年才起步的宠物连锁店进入市场的难度远高于他们在美国的前辈们。然而宠物连锁店并不是死胡同,只是更困难而已,毕竟线下能够提供的宠物美容、宠物看养和宠物医疗等服务和体验,是普通电商无法做到的。

至于宠物行业本身是不是好行业,如果你细心地看,就会发现即使在2008-2009金融危机期间,人们也没有减少对宠物的支出。投资者都希望能找到穿越周期的好公司,而最佳的判断时间往往是在发生重大外部冲击之后,正如巴菲特所说的,只有当潮水退去,你才知道谁在裸泳。也许这个指标会让你错失不少机会,但至少能保证你不会选错。

声明:本文转载自网络 ,不代表动物资料网观点,仅供参考,不作为投资决策依据,投资者据此操作,风险自担。